Schweizer Unternehmens-steuer-Leitfaden

Swiss Business Tax Guide - Buchhaltung, Körperschaftssteuer, Verrechnungssteuer, Mehrwertsteuer & Stempelabgaben

Die Schweiz verbindet einen stabilen Rechtsrahmen mit wettbewerbsfähigen Unternehmenssteuersätzen und einem pragmatischen Ansatz für grenzüberschreitende Geschäfte. Dieser Steuerleitfaden für Schweizer Unternehmen fasst das Wesentliche für die Gründung und Geschäftstätigkeit in der Schweiz zusammen - von den Rechnungslegungspflichten nach dem Obligationenrecht bis hin zu Körperschaftssteuer, Quellensteuer, Mehrwertsteuer (MWST), Stempelgebühren und kantonalen Abgaben. Benutzen Sie den Inhalt unten, um zu dem zu springen, was Sie brauchen, oder öffnen Sie die Unterseiten für weitere Details.

1. Rechtliche Grundlagen & Buchhaltung (OR/CO)

Die schweizerische Finanzberichterstattung unterliegt dem Schweizerisches Obligationenrecht (OR/CO). Die Unternehmen führen ihre Jahresabschlüsse in CHF (oder der funktionalen Währung) und erstellen Jahresabschlüsse (Bilanz, Gewinn- und Verlustrechnung, Anhang; Cashflow für größere Unternehmen). Viele Konzerne berichten auch unter Swiss GAAP FER oder IFRS für die Konsolidierung. Die Prüfungs- und Veröffentlichungspflichten hängen von der Größe und der Rechtsform ab.

- Buchführungspflicht, Aufbewahrung und Prüfungsstufen (eingeschränkte vs. ordentliche Prüfung).

- Aktienkapital & Rücklagen; Dividendenausschüttungen aus frei verfügbarem Eigenkapital.

- Empfehlung: Passen Sie die Berichterstattung des Managements an die gesetzlichen und steuerlichen Anforderungen an.

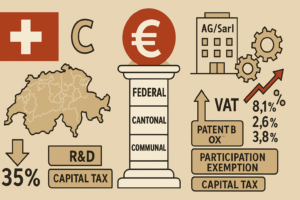

2. Körperschaftssteuer (föderal, kantonal, kommunal)

Unternehmen werden auf drei Ebenen besteuert: föderal (direkte Bundessteuer) und kantonal/kommunal. Die effektiven Steuersätze variieren je nach Kanton/Gemeinde und Gewinnhöhe; viele Kantone bleiben international wettbewerbsfähig. Ein Beteiligungsabzug kann die Steuer auf qualifizierte Dividenden und Kapitalgewinne aus Beteiligungen reduzieren.

- Steuerliche Bemessungsgrundlage: für Steuerzwecke bereinigter statutarischer Gewinn; Verlustvorträge unterliegen zeitlichen Beschränkungen.

- Je nach Kanton können F&E-Superabzüge oder eine Patentbox gelten.

- Konzern/Finanzen, Substanz und Verrechnungspreisdokumentation sind wichtig.

3. Kapitalsteuer (kantonal)

Die Kantone erheben eine jährliche Kapitalsteuer auf Eigenkapital (Aktienkapital, Rücklagen). Die Steuersätze sind von Kanton zu Kanton unterschiedlich; einige gewähren Gutschriften auf die Einkommenssteuer oder ermäßigte Sätze für Holdinggesellschaften/gemischte Gesellschaften.

4. Quellensteuer (Verrechnungssteuer)

Die Schweiz erhebt föderale Verrechnungssteuer auf bestimmte inländische Einkünfte (insbesondere Dividenden; ausgewählte Zinsen und Fondserträge) mit Standardsätzen, die durch Doppelbesteuerungsabkommen oder häusliche Hilfsverfahren. Die richtigen Formen und das richtige Timing sind entscheidend, um Cashflow-Fallen zu vermeiden.

- Entlastung an der Quelle vs. Erstattung (DA-1/Antragsverfahren).

- Konzerninterne Dividenden können mit entsprechender Dokumentation für reduzierte Steuersätze in Frage kommen.

5. Mehrwertsteuer (MWST/TVA/IVA)

Die Schweizer Mehrwertsteuer ist eine föderale Verbrauchssteuer mit einem Standardsatz, ermäßigte Steuersätze für wesentliche Waren/Dienstleistungen und ein besonderer Steuersatz für Unterkünfte. Registrierungsschwellen, Vorschriften zum Ort der Leistung, Vorsteuerabzug und Reverse Charge Mechanismen für inländische und grenzüberschreitende Transaktionen.

- Registrierung für in der Schweiz ansässige und ausländische Anbieter (inkl. Plattformen/EServices).

- Rückerstattung der Vorsteuer; Teilbefreiung und Pro-Rata-Methode.

- Anforderungen an die Rechnungsstellung und periodische Berichte (monatlich/vierteljährlich/jährlich).

6. Föderale Stempelabgaben & Wertpapierübertragungssteuer

Die Schweiz erhebt föderale Emissionsabgabe auf Kapitaleinlagen über einem Schwellenwert und eine Wertpapierumsatzsteuer über Transfers, an denen Schweizer Wertpapierhändler beteiligt sind. Diese können sich auf Kapitalisierungen, Fusionen und Fusionen und die Einrichtung des Treasury auswirken.

7. Grundsteuern (Handänderungssteuer & Eigentum)

Die Besteuerung von Grundstücken ist weitgehend kantonal/kommunal: Grunderwerbsteuer (Handänderungssteuer), Grundsteuern und Sonderabgaben sind von Kanton zu Kanton unterschiedlich. Share Deals und Asset Deals können unterschiedlich behandelt werden; auch die notariellen Praktiken und Grundbuchgebühren sind unterschiedlich.

8. Lohnabrechnung & Sozialversicherung (AHV/ALV/BVG)

Arbeitgeber tragen zu den Beiträgen bei und behalten sie ein AHV/IV/EO (Sozialversicherung), ALV (Arbeitslosigkeit), Unfallversicherung und BVG (Rente). Die Lohnsteuer wird über jährliche Erklärungen eingezogen; für bestimmte gebietsfremde Arbeitnehmer gilt eine Quellensteuer.

9. Grenzüberschreitende Aspekte & Ständige Niederlassung

Steuerabkommen, das Konzept der ständige Niederlassung, und Verrechnungspreise haben einen wesentlichen Einfluss auf schweizerisch-ausländische Strukturen. Die Substanz (Menschen, Räumlichkeiten, Risiken) unterstützt die Gewinnverteilung; Finanzierungs- und IP-Modelle sollten die geschäftlichen Realitäten und die Schweizer Regeln widerspiegeln.

10. Schnellvergleich der Rechtsformen (AG, GmbH, Partnerschaft)

AG (Gesellschaft)

- Vorteile: starkes Governance-Signal; einfachere externe Mittelbeschaffung; Abgrenzung der Haftung.

- Nachteile: höhere Formalität; Überlegungen zur Emissionssteuer; zweischichtige Besteuerung.

- Verwenden Sie, wenn: operierende Unternehmen mit Größe, externen Investoren oder IPO-Mentalität.

GmbH (Gesellschaft mit beschränkter Haftung)

- Vorteile: flexibel, bekannt; geringeres Mindestkapital als AG; beschränkte Haftung.

- Nachteile: Offenlegungs- und Wartungspflichten; ähnliches Steuerprofil wie AG.

- Verwenden Sie, wenn: KMU, Tochtergesellschaften, inhabergeführte Unternehmen.

Partnerschaften

- Vorteile: Transparenz für Partner; flexible Wirtschaft.

- Nachteile: Anmeldungen auf Partnerebene; mögliche Auswirkungen auf PE und Sozialversicherung.

- Verwenden Sie, wenn: Vermögensverwaltung, Joint Ventures, Fondsstrukturen.

Verwandte Leitfäden & Tools

- Schweizer Erbschafts-, Vermögens- und Immobiliensteuer - Überblick

- Schweizer Vermögenssteuer nach Kanton

- Deutscher Business Tax Guide (zum Vergleich)

- Kontaktieren Sie uns für die Einrichtung von Schweizer Steuern, Rulings, Einreichungen & grenzüberschreitende Planung